내셔널 퓨얼 가스 National Fuel Gas (NFG)

내셔널 퓨얼 가스 National Fuel Gas는 1955년 7월 25일에 NYSE(뉴욕증권거래소)에 상장된 유틸리티 종목으로 지주회사입니다. 내셔널 퓨얼 가스는 천연가스의 생산, 수집, 운송, 저장 및 유통에 주로 종사하는 다각화된 에너지 회사입니다. 탐사 및 생산, 파이프라인 및 저장, 수집 및 유틸리티 부문을 포함합니다. 탐사 및 생산 부문은 주로 미국 애팔래치아 지역에서 천연가스의 탐사 및 개발과 생산에 종사하고 있습니다. Pipeline and Storage 부문은 펜실베니아와 뉴욕의 통합 가스 파이프라인 시스템을 통해 산하 및 비부속 기업을 위한 주간 천연가스 운송 서비스를 제공합니다. 개더링 부문은 애팔래치아 지역에 천연가스 처리 시설과 파이프라인 수집시설을 건설, 소유, 운영하고 있습니다. 유틸리티 부문은 뉴욕 서부와 펜실베니아 북서부에 위치한 지역 물류 시스템을 통해 고객에게 천연가스 유틸리티 서비스를 제공합니다.

National Fuel Gas | Natural Gas Supplier/Distributor in NY and PA

National Fuel Gas Company distributes and transports natural gas to hundreds of thousands of customers in Western New York and Northwestern Pennsylvania.

www.nationalfuel.com

배당 정보

내셔널 퓨얼 가스의 배당정보에 대해서 알아보겠습니다.

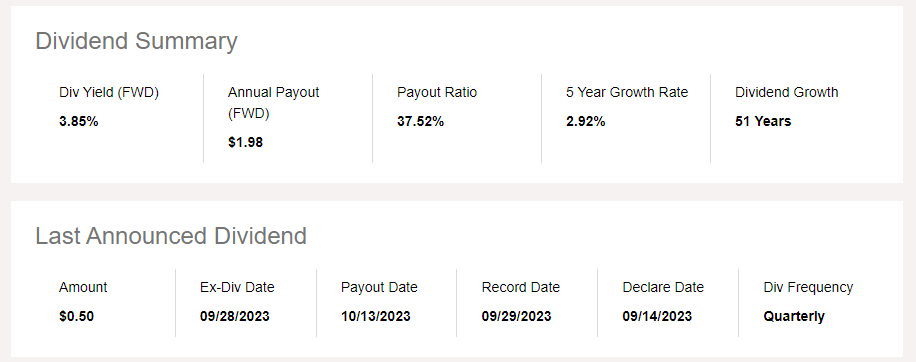

먼저 배당수익률은 3.85% 입니다. 배당수익률만 봐서는 나쁘지 않은 수익률이라고 판단됩니다. 배당수익률이 높은지 낮은지는 현재의 예금 이자가 어느 수준인지 비교하면 도움이 되실 것 같네요. 하지만 배당 투자에 있어서 배당수익률만으로 종목을 판단하기에는 성급합니다. 뒤에서 상세히 다시 다루도록 하겠습니다.

배당금은 1.98 달러네요. 이는 내셔널 퓨얼 가스를 1년 동안 1주 보유하고 있을 때 받을 수 있는 배당금이 1.98 달러라는 것을 의미합니다. 1주에 배당금이 1.98 달러라는 건 많이 받는 걸까요 적게 받는 걸까요? 매수한 주가의 영향을 받기 때문에 단순히 배당금 만으로도 종목을 판단하기가 어렵습니다.

배당성향은 37.52 % 입니다. 배당성향이란 기업이 특정기간 동안에 영업활동을 통하여 벌어들인 당기 순이익 중에서 어느 비중만큼 주주들에게 배당금으로 분배할 것이냐의 비율입니다. 즉 당기순이익 100 중에서 약 37을 주주들에게 환원한다는 의미이며 남은 63은 기업의 성장을 위해 투자 등에 쓰이게 될 것입니다. 기업이 성장해야 수익도 늘어나고 그래야 배당금도 늘어나기 때문에 무조건적으로 배당성향이 높은 것만이 좋은 것은 아닙니다.

배당성장률은 5년 기준으로 2.92%입니다. 그 동안 분석해왔던 종목들과 비교했을 때는 높은 성장률은 아닌 것으로 판단됩니다. 배당주 투자에 있어서 중요한 부분 중의 하나가 바로 또 배당성장률이기 때문에 이 부분도 뒤에서 상세히 다루도록 하겠습니다. 배당 성장이 지속적으로 이루어진 것은 51년이네요. 51년 동안 배당을 꾸준히 상승시켜 왔다는 사실만으로도 배당주 투자에 있어서 기업에 대한 신뢰감이 생기는 부분입니다

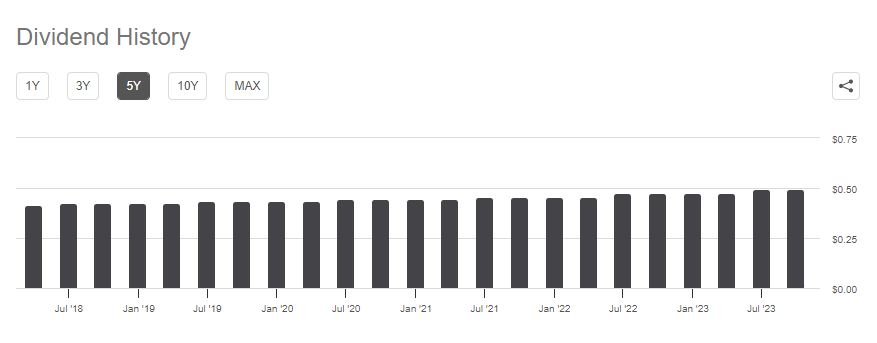

최근 배당공지를 보겠습니다. 2023년 9월 28일 배당락을 기준으로 2023년 10월 13일 1주 당 0.5 달러를 지급했네요. 앞서 배당금은 1.98 달러라고 했는데 왜 0.5달러만 지급되는 것일까요? 그것은 분기배당이기 때문입니다. 위의 1.98달러는 1년 간 총 받을 수 있는 배당금이고 1년에 4회 나누어 분기 배당을 하기 때문에 1회에 지급되는 배당금은 25%인 0.5 달러인 것입니다. 내셔널 퓨얼 가스는 분기 배당으로 1월 배당주, 4월 배당주, 7월 배당주, 10월 배당주에 해당됩니다. 포트폴리오 구성 시 참고 바랍니다.

배당 수익률 Dividend Yield

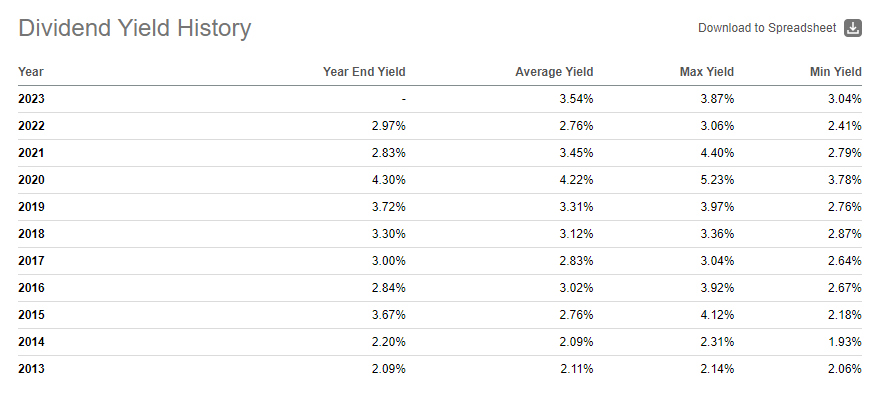

배당 수익률을 상세히 확인해 보겠습니다. 먼저 배당 수익률이란 주가에 비해서 배당금을 얼마나 받을 수 있느냐를 의미합니다. 최근 5년간의 배당 수익률 추이를 그래프로 나타낸 것을 볼 수 있습니다. 2020년 초반에 급격히 상승하다가 다시 내려온 것을 볼 수 있는데 이것은 무엇을 의미할까요? 2020년 초반에 배당금을 엄청나게 올려서 지급하고 바로 다시 낮게 지급해 준 것일까요? 배당금은 연말에 실적을 공시하면서 미리 정해지는 부분인데요. 그렇다면 예상해 볼 수 있는 건 주가가 급격히 하락했다가 다시 원복 했다는 걸 추측할 수 있습니다. 배당 수익률은 주가 대비 배당금을 나타내기 때문이죠. 이렇듯 배당수익률은 주가의 변동에 영향을 받는 부분이기 때문에 어느 순간을 비교했느냐에 따라 수익률이 달라집니다.

위의 데이터를 보시면 동일 연도에서도 연말 수익률, 평균 수익률, 최대 수익률, 최저 수익률 등 여러 형태로 기재되어 있는데요. 추세를 보기 위해 평균 수익률을 기준으로 말씀드리면 2013년 2.11%의 배당수익률이 2023년 3.53%으로 다소 상승된 것을 볼 수 있습니다. 앞서 우리는 50년 이상동안 배당을 꾸준히 늘려왔다는 사실을 알고 있습니다. 배당금은 늘어나고 수익률이 조금 상승했다는 것은 배당금 상승 대비 주가 상승이 없었다는 것을 의미합니다.

배당 성장률 Dividend Growth

배당 성장률에 대해서 살펴보겠습니다. 배당주 종목 분석에 있어서 제가 가장 중요하게 여기는 부분은 바로 이 배당 성장 부분입니다. 배당 성장률은 일정 기간 동안 주당 배당금이 얼마나 늘어났는지를 의미하는 것인데요. 배당 성장률이 중요한 이유는 바로 복리효과 때문입니다.

배당 성장률이 높다는 것은 시간이 지날수록 받을 수 있는 배당금일 늘어난다는 것인데, 이 배당금을 다시 재 투자한다면 받을 수 있는 배당금이 늘어나고, 그 배당금은 시간이 지날수록 늘어나니 선순환 구조가 아닐 수 없습니다.

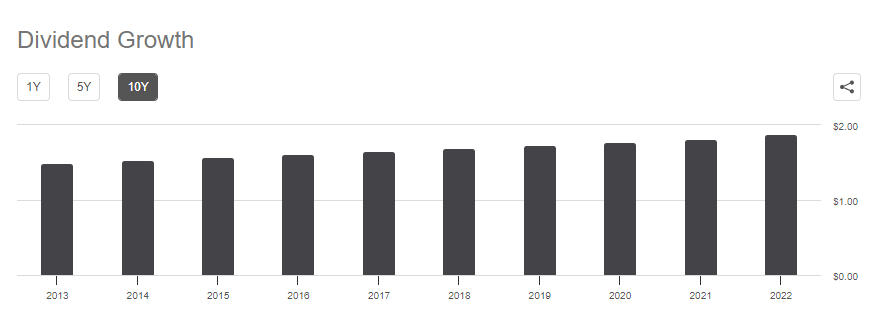

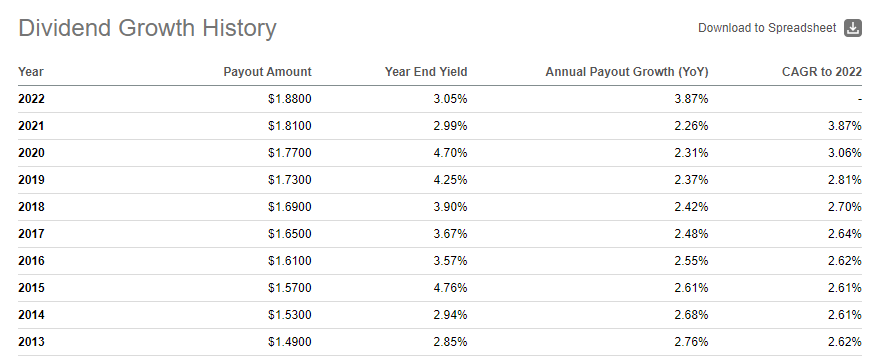

위의 최근 10년 간 배당성장 그래프를 보시면 적게나마 우상향 하는 모습을 볼 수 있습니다. 데이터로 살펴볼까요. 2013년 1주 당 1.49 달러의 배당금이 2023년 1.88달러로 증가했습니다. 연간 배당 성장률을 살펴보더라도 2~4% 수준으로의 성장세를 보이고 있고, CAGR 수치도 비숫하게 2~3%의 연평균 성장세를 보이고 있습니다. CAGR은 Compound Annual Growth Rate를 의미하며 특정 기간에 투자를 하고 그 투자로 인한 배당금까지 재투자를 한다고 가정하여 현재까지의 연 평균 수익률을 나타낸 것입니다. 2013년도에 제가 이 종목을 매수하고, 매도하지 않고 주어진 배당금으로 계속 재투자를 해왔다면 10년 간 연평균 2.62%의 수익률이 발생한다는 뜻입니다. 예금과 비교해보면 아쉬운 수준의 수익률입니다.

Price & Dividend History

최근 5년간의 주가와 배당금을 비교하여 살펴보겠습니다. 위의 막대그래프는 배당금을 의미합니다. 시간이 지날수록 조금씩 증가하는 모습을 볼 수 있고, 아래의 선형 그래프는 주가를 의미합니다. 전반적으로 오르다가 내리는 경향을 보이고 있습니다. 배당금은 조금씩 오르고 있는데 주가가 오르락 내리락 한다면 이에 따라 배당수익률도 자연스럽게 오르락 내리락 한다는 뜻입니다. 시세차익을 노리기도 어렵고 배당금을 많이 받기도 어려운 다소 애매한 종목이라고 생각이 드네요.

매출 및 영업이익

주식 종목 선정에 있어서 가장 중요한 건 기업의 실적이겠죠. 기업이 영업활동을 잘하고 돈을 잘 벌고 있는지에 따라 배당금을 계속 안정적으로 지급해 줄 수 있는지의 여부가 달라지기 때문에 반드시 확인이 필요합니다. 기업의 실적을 나타내는 여러 지표 중 대표적인 매출과 영업이익에 대해서만 살펴볼 예정입니다. 위의 왼쪽 그래프는 매출 그래프를, 오른쪽 그래프는 영업이익을 나타냅니다. 2014년부터 2023년까지의 데이터인데요. 수치를 볼 필요는 없고 그래프의 형태만 보면 됩니다만 아쉬운 형태의 그래프이네요. 주가와 마찬가지로 매출과 영업이익 또한 우상향 하는 그래프가 가장 이상적입니다. 매출은 W 형태를 띄고 있는데요. 최근 성과가 좋은데 2016년에 급격히 하락한 이유가 무엇이냐에 따라 해석이 달라지겠습니다. 혹은 2016년을 기준으로 본다면 꽤 우상향 하는 그래프로 보였겠네요. 영업이익의 경우 2015년과 2016의 실적이 매우 저조하네요. 그 이후로도 회복하고 있지만 2020년도에는 코로나 영향으로 영업적인 부분이 많이 감소한 것 같습니다.

종합적으로 NFG를 분석해 보겠습니다. 50년 이상 배당금을 올려주고 있지만 그 성장세는 약한 편입니다. 주가는 박스권 형태를 보이고 있고 당장의 배당수익률은 평균 수준이라고 생각되네요. 장기적으로 보유하면서 배당금 상승을 노릴 정도의 성장세는 아니라서 단기적인 측면에서도 장기적인 측면에서도 아쉽습니다. 따라서 현 시점에서는 투자는 보류하려고 합니다. 투자의 판단은 개인의 영역이기에 참고만 하시면 좋을 것 같습니다.

미국 배당주에 관심이 있고 책을 통해서 개념적으로 공부를 하고 싶다면 아래 책을 추천합니다. 아래 책을 읽고 이 글을 작성하고 있으며 개인적으로는 많은 도움이 되었습니다.

2023.11.13 - [독서노트] - [독서노트] 배당주로 월 500만 원 따박따박 받는 법 (김수현)

[독서노트] 배당주로 월 500만 원 따박따박 받는 법 (김수현)

보유할 땐 현금흐름을, 매도할 땐 시세차익을! 금리가 오르면 시장에는 유동성이 줄어들어 시세차익을 노리는 주식 투자는 어려워지게 될 것이다. 그렇다면 증시가 다시 살아날 경우 배당주 투

readerwriterb.tistory.com

'주식 재테크' 카테고리의 다른 글

| [주식] 미국 배당주 종목 분석 '유니버설(UVV)' (0) | 2023.12.15 |

|---|---|

| [주식] 미국 배당주 종목 분석 'MSA 세이프티 (MSA)' (0) | 2023.12.13 |

| [주식] 미국 배당주 종목 분석 '블랙 힐스 Black Hills (BKH)' (2) | 2023.12.07 |

| [주식] 미국 배당주 종목 분석 'WW그레인저 WWGrainger(GWW)' (0) | 2023.12.06 |

| [주식] 미국 배당주 종목 분석 'PPG인더스트리스(PPG)' (1) | 2023.12.05 |

댓글